Article de Blog

COVID-19 : aménagements des délais de prescription en matière de contrôle fiscal

Date de publication : 30.04.21

Les délais de prescription relatif à la fiscalité ont été aménagés grâce à l’ordonnance n° 2020-560 du 13 mai 2020, prise sur le fondement de la loi n° 2020-290 du 23 mars 2020 d’urgence pour faire face à l’épidémie de Covid-19 qui autorise le gouvernement à prendre toute mesure pour faire face à l’épidémie covid-19.

Quelles sont les modalités de mise en œuvre ?

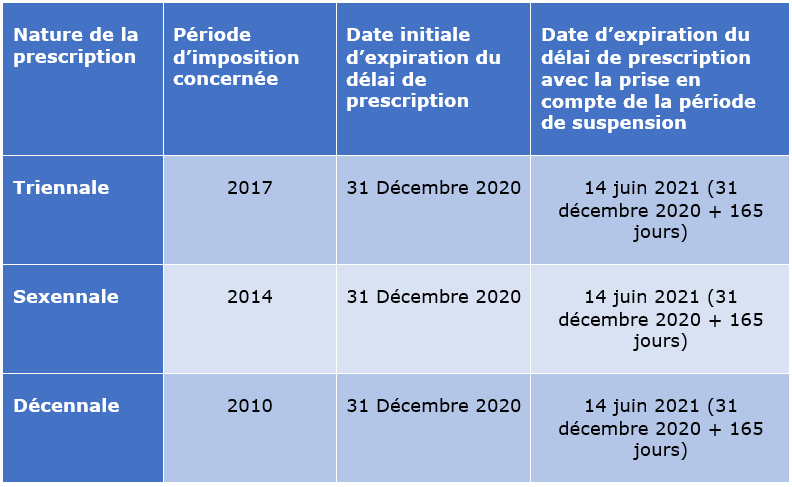

Le délai de prescription du droit de reprise de l’administration, devant en principe expirer le 31 décembre 2020, a été suspendu pour une durée de 165 jours, période comprise entre le 12 mars 2020 et 23 août 2020. Les différents délais de prescription du droit de reprise de l’administration prévus par la loi sont suspendus.

Par exemple, une proposition de rectification portant sur les revenus 2017 jusqu’au 14 juin 2021 pourra être envoyée à un contribuable. Le nouveau délai ne sera pas augmenté de la période de suspension (BOI-DJC-COVID19-20 n°25) si le délai de reprise bénéficiant de la suspension de 165 jours est interrompu.A titre d’exemple, le délai de reprise de trois ans est interrompu par une proposition de rectification adressée le 5 mai 2021. Cette interruption ouvre un nouveau délai de trois ans ce qui permet à l’administration de mettre en recouvrement les impositions supplémentaires soit jusqu’au 31 décembre 2024 (et non au 14 juin 2025).

Existe-t-il d’autres délais de procédure à connaître ?

Ont également été suspendus du 12 mars 2020 au 23 août 2020 inclus tous les délais de prescription prévus par les différentes procédures de contrôle fiscal ou de recherche, ou en matière d’instruction sur place des demandes de remboursement de crédits de TVA. Ces délais sont ceux accordés tant à l’administration fiscale qu’au contribuable (BOI-DJC-COVID19-20 n°30)

Quid des intérêts de retard ?

Sur ce sujet précis, la doctrine administrative précise que la période du 12 mars 2020 au 23 août 2020 est prise en compte dans le calcul des intérêts de retard différemment selon que le contrôle fiscal s’est achevé :

- avant le 12 mars 2020, le calcul des intérêts de retard est arrêté au 31 mars 2020

- après le 12 mars 2020, la période est déduite du calcul des intérêts de retard. (BOI-DJC-COVID19-20 n°90).

A propos de L'auteur

Olivier Stoloff

Avocat, spécialisé en droit fiscal et douanier

Olivier Charpentier-Stoloff dirige le Département droit fiscal du cabinet In Extenso Avocats. Il est spécialisé en droit fiscal, contentieux fiscal et gestion et transmission de patrimoine

Vous avez aimé cet article, vous avez une question ? Laissez un commentaire