Article de Blog

Rappel des principes de l’intégration fiscale

Date de publication : 01.03.21

L’intégration fiscale peut se définir comme une consolidation des résultats fiscaux de l’ensemble des sociétés d’un groupe. De cette manière, la société holding devient la seule redevable de l’impôt dû par les sociétés qui composent le groupe. Autrement dit, l’intégration fiscale se présente comme un régime fiscal consistant à faire devenir la maison-mère d’un groupe de sociétés l’unique redevable de l’Impôt sur les Sociétés (IS). Cette option fiscale ne peut s’effectuer que sous certaines conditions que les sociétés d’un groupe doivent toutes respecter. Par ailleurs, il convient de garder à l’esprit que l’intégration fiscale constitue une option dans le système d’imposition. Les sociétés mères peuvent de ce fait décider de ne pas opter pour l’intégration fiscale, quand bien même elles remplissent toutes les conditions d’accès. Enfin, le régime d’intégration fiscale comporte de nombreux avantages, telle que la compensation des pertes correspondant des sociétés déficitaires par les bénéfices des autres sociétés. Attention toutefois aux contraintes qui peuvent également émerger de cet acte comptable.

Qu’est-ce que l’intégration fiscale ?

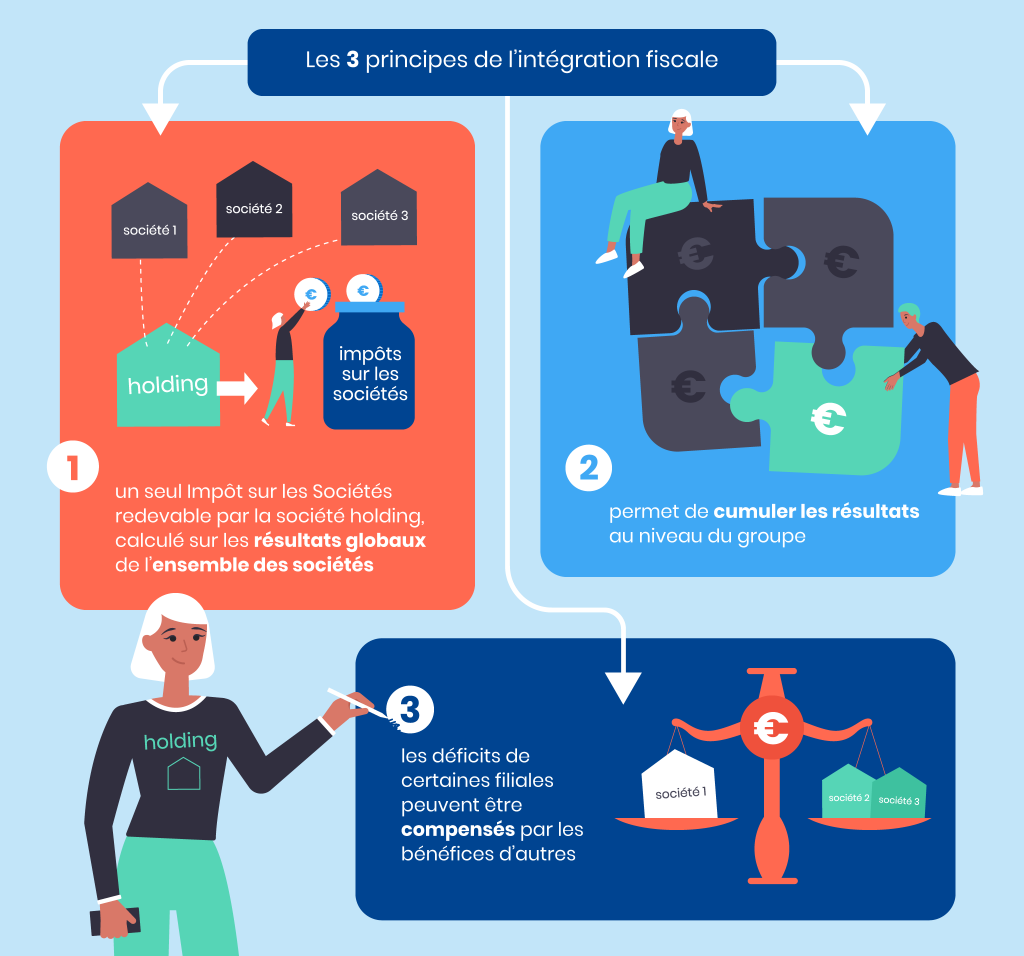

Les sociétés peuvent, si elles le souhaitent, prendre part au régime d’intégration fiscale. La holding tête de groupe peut, de ce fait, opter pour l’intégration fiscale après accord avec ses filiales et sous-filiales. Globalement, l’intégration fiscale est construite autour de trois principes :- un seul Impôt sur les Sociétés redevable par la société holding, calculé sur les résultats globaux de l’ensemble des sociétés ;

- permet de consolider les résultats au niveau du groupe ;

- les déficits de certaines filiales peuvent être compensés par les bénéfices d’autres.

Le régime d’intégration fiscale : comment ça marche ?

Le régime d’intégration fiscale est une option à formuler par la société tête de groupe qui y indique les différentes sociétés concernées. En effet, l’ensemble des sociétés du groupe peuvent être concernées, comme seulement certaines peuvent l’être. Ainsi, voici comment se met en place le régime d’intégration fiscale :- l’option doit être déposée au centre des impôts avant le dépôt de déclaration fiscale ;

- l’intégration fiscale reste valable pendant 5 ans, sans aucune limitation de durée : les sociétés peuvent renouveler cette option fiscale autant de fois qu’elles le souhaitent ;

- le périmètre de l’intégration fiscale peut être revu chaque année ;

- la société mère peut alors enlever ou ajouter des filiales du groupe tous les ans et redéfinir le périmètre.

A lire : Le « Restructuring » ou comment anticiper les difficultés de mon entreprise

Les conditions pour bénéficier de l’intégration fiscale

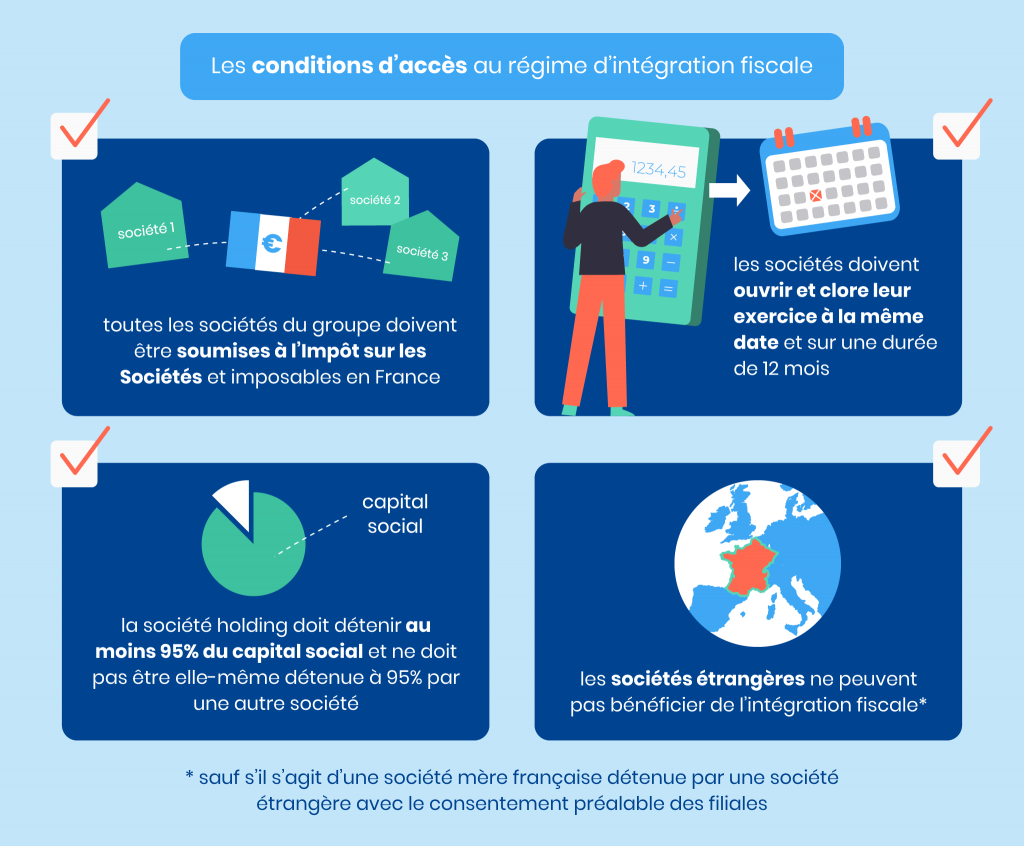

Le régime d’intégration fiscale est soumis à certaines conditions devant être remplies par la société holding et ses filiales. Pour rappel, l’intégration fiscale se présente comme une option, les groupes remplissant toutes ces conditions ne sont donc pas dans l’obligation d’opter pour cette option fiscale. Les conditions d’accès au régime d’intégration fiscale :- toutes les sociétés du groupe doivent être soumises à l’Impôt sur les Sociétés et imposables en France ;

- les sociétés doivent ouvrir et clore leur exercice à la même date et sur une durée de 12 mois ;

- la société holding doit détenir au moins 95% du capital social et ne doit pas être elle-même détenue à 95% par une autre société ;

- les sociétés étrangères ne peuvent pas bénéficier de l’intégration fiscale, sauf s’il s’agit d’une société mère française détenue par une société étrangère avec le consentement préalable des filiales.

Les avantages induits par le régime d’intégration fiscale

Adhérer au régime d’intégration fiscale comporte indéniablement de nombreux avantages. Premièrement, cette option fiscale permet de réunir tous les impôts des filiales pour que la société tête de groupe soit l’unique redevable de l’Impôt sur les Sociétés. De cette manière, le résultat global permet de gommer certains déficits grâce aux bénéfices de certaines filiales. Globalement, l’intégration fiscale se présente véritablement comme un levier de bénéfice fiscal au profit des sociétés mères. Voici, en somme, les avantages apportés par l’intégration fiscale :- l’ensemble des résultats du groupe est additionné, permettant ainsi de déduire les déficits de l’année en cours et donc payer moins d’impôts que si chacune des sociétés était indépendante fiscalement ;

- économies d’impôts au niveau de la globalité du groupe : réduit de manière significative la charge fiscale globale au niveau de la société mère ;

- neutralise les opérations intra-groupe : les déficits sont minimisés par les bénéfices additionnés de chaque filiale.

Quelles peuvent être les limites de l’intégration fiscale ?

Les inconvénients de l’intégration fiscale sont en réalité peu nombreux. En revanche, certaines limites méritent tout de même d’attirer l’attention des potentiels bénéficiaires. Le régime d’intégration fiscale implique effectivement de remplir de nombreuses conditions afin de pouvoir en bénéficier. Globalement, voici les éléments pouvant constituer un frein à l’intégration fiscale :- le cas des structures de type PME : ces dernières sont éligibles au taux d’IS à 15% plafonné à 38 000€. En ayant recours à l’intégration fiscale, ce type de société ne peut donc en bénéficier qu’une seule fois. Par contre, si chacune des filiales le fait de son côté, le taux spécifique peut s’appliquer plusieurs fois à l’échelle de chaque société ;

- le régime d’intégration fiscale est relativement complexe : cela nécessite des formalités administratives, des conditions à respecter impérativement et des imprimés supplémentaires à remplir et à ajouter à tous ses autres documents fiscaux ;

- les dates de début et de clôture des exercices comptables : les sociétés d’un même groupe prenant part au régime d’intégration fiscale doivent obligatoirement avoir des exercices comptables sur une même année, aux mêmes dates de début et de fin. Dans le cas où l’une des sociétés du groupe est rachetée au cours de l’année fiscale, cette dernière ne pourra prendre part au périmètre d’intégration fiscale que pour l’année suivante.

A propos de L'auteur

Virginie Trubert

Expert-comptable Associée

Virginie est expert-comptable chez In Extenso. Sa spécialité ? L’accompagnement des entrepreneurs dans la grande distribution.

Vous avez aimé cet article, vous avez une question ? Laissez un commentaire