Topo

Report des déficits (en avant ou carry back) : entre choix et opportunités

Date de publication : 16.09.21

Les entreprises soumises à l’impôt sur les sociétés (IS), qui constatent un déficit à la clôture de l’exercice, peuvent le reporter :

• soit sur les bénéfices des exercices suivants l’exercice déficitaire (régime dit de « report en avant »),

• soit sur le bénéfice de l’exercice précédent, en constituant dans ce cas une créance d’impôt (régime dit de « report en arrière » ou « carry back »).

Report en avant

En cas de déficit subi pendant un exercice, celui-ci est considéré comme une charge de l’exercice suivant et déduit du bénéfice réalisé pendant ledit exercice (Article 209, I-al.3 du CGI).

Plafonnement

Une société soumise à l’IS peut imputer son déficit dans la limite d’un montant de 1 000 000 € majoré de 50 % de la fraction du bénéfice supérieure à ce plafond.

Aucune limitation dans le temps

Si le bénéfice de l’exercice suivant n’est pas suffisant pour que la déduction puisse être intégralement opérée, l’excédent du déficit est reporté dans les mêmes conditions sur les exercices suivants.

Exemple [Report de déficit en avant] :

- Résultat déficitaire en N-1 : 1 500 000 €

- Résultat excédentaire en N : 1 050 000 €

Part de N-1 à reporter en N : 1 000 000 + 50% x (1 050 000 – 1 000 000) = 1 025 000 €

Reste soumis à l’impôt sur les sociétés en N : 1 050 000 – 1 025 000 = 25 000 €

Part de N-1 restant à reporter sur les exercices postérieurs à N : 1 500 000 – 1 025 000 = 475 000 €

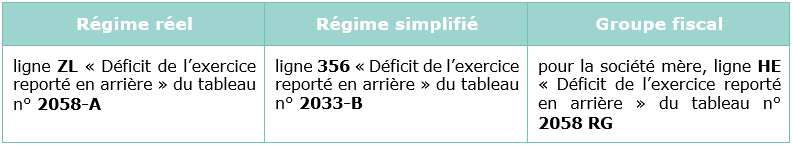

Obligations déclaratives

Les entreprises doivent compléter les formulaires suivants :

Cas des sociétés en difficulté

Pour les sociétés en difficulté auxquelles sont consentis des abandons de créances, la limite de 1 000 000 € est majorée du montant des abandons de créances consentis dans le cadre d’une procédure de conciliation en application d’un accord homologué ou dans le cadre d’une procédure de sauvegarde, de redressement ou de liquidation judiciaire (Article 209, I-al.4 du CGI).

Pour les sociétés auxquelles sont consentis des abandons de créances de loyer et accessoires afférents à des immeubles donnés en location à une entreprise n’ayant pas de lien de dépendance avec le bailleur consentis entre le 15 avril 2020 et le 30 juin 2021, dans leur intégralité, la limite de 1 000 000 € est majorée du montant de ces abandons de créances (Article 209, I-al.5 du CGI).

Report en arrière (carry back)

Le déficit constaté au titre d’un exercice peut, sur option, être considéré comme une charge déductible du bénéfice de l’exercice précédent (article 220 quinquies du CGI), à l’exclusion du bénéfice :

- distribué,

- exonéré,

- ayant lieu à un impôt payé au moyen de crédits d’impôts.

Plafonnement

Le report en arrière est autorisé uniquement sur un seul bénéfice, celui de l’exercice précédent, et dans la limite de 1 000 000 €.

Exemple [Report de déficit en arrière ou carry-back] :

- Résultat déficitaire en N = 100 000 €

- Résultat excédentaire en N-1 = 25 000 €

Imputation du déficit de N sur N-1 = 25 000 €, et un montant restant reportable (en avant) = 75 000 €

Obligations déclaratives : exercice de l’option

L’option, qui constitue une décision de gestion de l’entreprise, est réalisée au titre de l’exercice au cours duquel le déficit est constaté et dans les mêmes délais que ceux prévus pour le dépôt de la déclaration de résultat (imprimé n° 2065) de cet exercice.

Pour opter, l’entreprise doit mentionner sa demande d’application du report en arrière dans la déclaration de résultats :

Une déclaration spéciale n°2039-SD doit également être déposée avec le relevé du solde de l’IS à la date de liquidation de l’IS de l’exercice au titre duquel l’option est exercée (ou avec la déclaration de résultat si l’option intervient après le dépôt du relevé de solde).

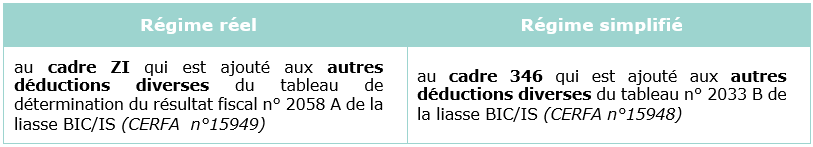

Créance fiscale

Le carry-back fait naître pour l’entreprise une créance d’IS qui constitue un produit non imposable comptabilisé sur l’exercice déficitaire.

Cette créance n’est pas imposable pour la détermination du résultat fiscal de l’exercice au titre duquel elle est constatée. Il convient donc d’en déduire extra-comptablement le montant :

L’entreprise peut utiliser la créance pour le paiement de l’IS dû au titre des exercices clos au cours des 5 années suivant celle de la clôture de l’exercice au titre duquel l’option a été exercée. A l’issue de ce délai de 5 ans, l’entreprise peut demander le remboursement de la créance.

Cas du régime fiscal des groupes de sociétés (Article 223 G du CGI)

La société mère peut opter pour le report en arrière du déficit d’ensemble.

Le déficit d’ensemble est imputé, en respectant la limite de 1 000 000 €, sur le bénéfice d’ensemble ou, le cas échéant, sur le bénéfice que la société mère a déclaré au titre de l’exercice précédant l’application du régime de l’intégration fiscale.

Les sociétés filiales, quant à elles, ne peuvent pas exercer l’option.

Cas des sociétés en difficulté

Les entreprises ayant fait l’objet d’une procédure de conciliation ou de sauvegarde, d’un redressement ou d’une liquidation judiciaires peuvent demander le remboursement de leur créance non utilisée à compter de la date du jugement qui a ouvert ces procédures.

Cas des fusions, scissions ou opérations assimilées

En cas de fusion, de scission ou d’opération assimilée intervenant au cours des cinq années suivant celle de la clôture de l’exercice au titre duquel l’option a été exercée, la créance de la société absorbée, scindée ou apporteuse peut être transférée à la ou les sociétés bénéficiaires des apports.

Afin d’améliorer rapidement la trésorerie des entreprises titulaires de créances de report en arrière, l’article 5 de la loi de finances rectificative (3) pour 2020 a permis à ces entreprises de demander le remboursement immédiat sans attendre le délai de 5 ans.

Le remboursement immédiat concernait :

• les créances d’ores et déjà acquises ;

• les créances résultant d’une option exercée au titre d’un exercice clos au plus tard le 31 décembre 2020.

La demande devait être effectuée au plus tard à la date limite de dépôt de la déclaration de résultats de l’exercice clos au 31 décembre 2020 (soit en pratique le 19 mai 2021).

Le législateur a aménagé temporairement le dispositif de carry-back (article 1er de la loi de finances rectificative (1) pour 2021), pour le déficit constaté au titre du 1er exercice déficitaire clos à compter du 30 juin 2020 et jusqu’au 30 juin 2021 :

• suppression du plafonnement

• imputation possible sur les 3 exercices précédents

L’option est à exercer au plus tard le 30 septembre 2021

A lire : Régime du report en arrière des déficits temporaires 2021

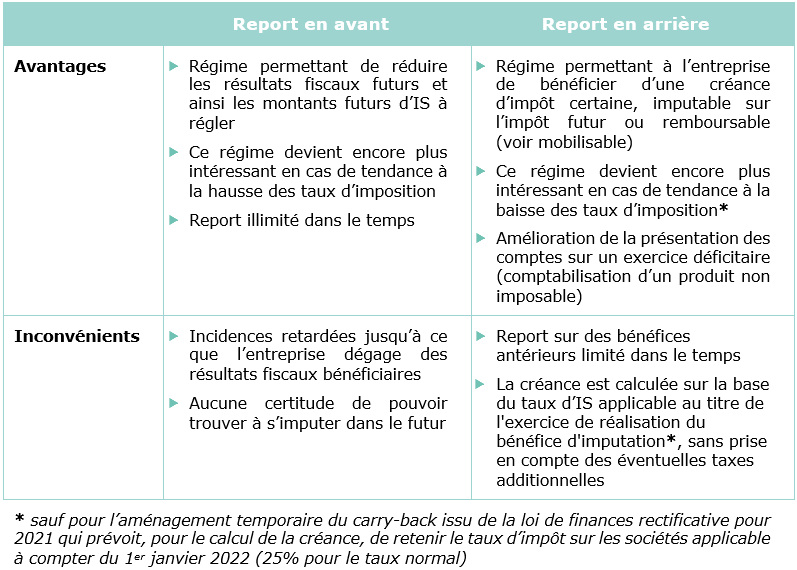

Report des déficits : quelques critères de choix entre les régimes

A propos de L'auteur

Corentin Py

Manager technique, diplômé d'expertise-comptable

Au sein de la Direction Technique, Corentin a pour mission d’assurer une veille technique et réglementaire principalement dans les domaines de la comptabilité, de la fiscalité, ainsi que de participer à l’animation du réseau In Extenso sur ces sujets.

Vous avez aimé cet article, vous avez une question ? Laissez un commentaire