Article de Blog

1er janvier 2022 : généralisation de l’autoliquidation de la TVA à l’importation

Date de publication : 10.02.22

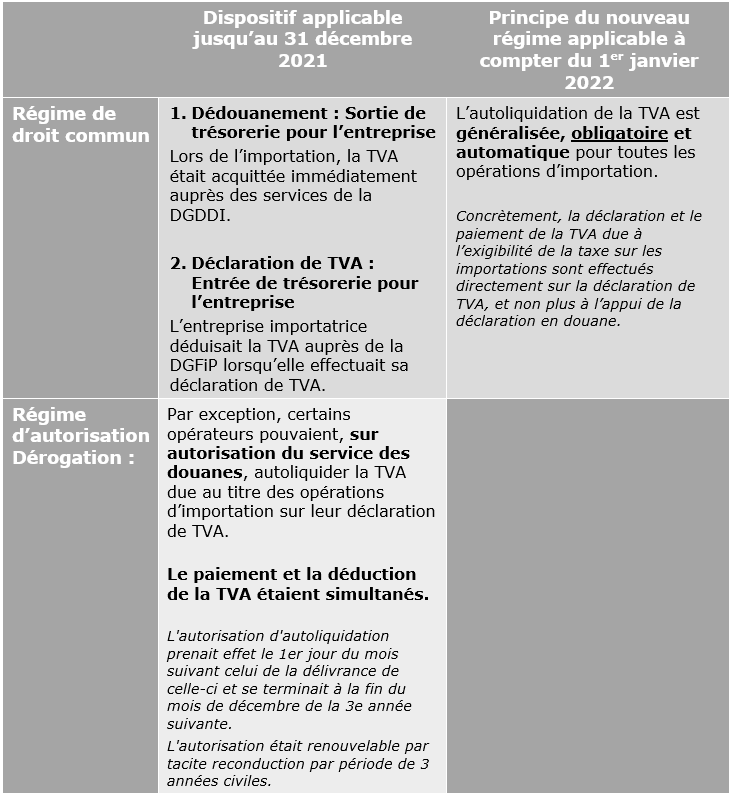

Depuis le 1er janvier 2022, la procédure d’autoliquidation de la TVA est généralisée à l’ensemble des redevables identifiés pour toutes les opérations d’importation, taxées ou non taxées.

Cette réforme, introduite par la loi de finances pour 2020, s’accompagne de plusieurs simplifications pour les entreprises en ce qui concerne les modalités déclaratives et les flux financiers. Toutefois, le passage d’un dispositif optionnel à un dispositif généralisé, automatique et obligatoire fait naître de nouvelles obligations et peut, dans certaines situations, avoir un impact sur les modalités de déclaration de la TVA : date d’échéance, régime d’imposition à la TVA…

Simplification du recouvrement de la TVA à l’importation : les grands principes du nouveau régime applicable

Quelle est l’autorité compétente ?

La gestion et le recouvrement de la TVA applicable aux importations ont été transférés de la Direction générale des douanes et droits indirects (DGDDI) à la Direction générale des finances publiques (DGFiP). L’objectif étant d’apporter une réponse à la multiplication des acteurs et des flux financiers propice aux fraudes, car en pratique, les entreprises sollicitent en plus les services d’un transitaire en douane.

Quelles sont les nouvelles règles applicables ?

A qui s’applique ce dispositif ?

L’autoliquidation de la TVA à l’importation s’applique à tout redevable identifié à la TVA. Dès lors, l’identification à la TVA auprès de la DGFiP constitue un préalable à cette généralisation.

Ainsi, les personnes non-assujetties et non-identifiées à la TVA en France (par exemple, les particuliers) continueront de déclarer et payer la TVA à l’importation auprès des services de la DGDDI.

Qui est redevable de la TVA à l’importation ?

Le redevable de la taxe est en principe le destinataire des biens indiqué sur la déclaration d’importation, soit la personne en droit de déduire la TVA acquittée.

Par exception :

- lorsque le bien fait l’objet d’une livraison située en France (conformément aux I à IV de l’article 258 du CGI) ou d’une vente à distance de biens importés, expédiés ou transportés vers un autre État membre, le redevable est la personne qui réalise la livraison,

Dérogation : lorsque des opérations d’importation résultant de ventes à distance de biens importés sont réalisées dans le cadre du guichet unique IOSS (biens contenus dans un envoi importé dans l’UE dont la valeur intrinsèque ne dépasse pas 150 €), ces opérations sont exonérées de TVA à l’importation

- lorsque le bien fait l’objet d’une vente à distance de biens importés ne relevant pas des opérations listées au premier point et qu’une plateforme en ligne facilite cette livraison, elle devient redevable de la TVA,

- certaines personnes ont la possibilité d’opter pour devenir redevable de la taxe due à l’importation :

- en cas de vente à distance de biens importés : l’assujetti réalisant cette livraison,

- dans les autres situations : tout assujetti réalisant une activité économique pour les besoins de laquelle l’importation est réalisée.

Avantages liés à la généralisation de l’autoliquidation de la TVA à l’importation

Fin de l’avance de trésorerie

Le mécanisme de l’autoliquidation consistant à payer et déduire la TVA de manière simultanée permet de supprimer le décalage de temps, et par conséquent de trésorerie qui existait entre le dédouanement par la DGDDI et la déduction par la suite auprès de la DGFiP.

Le traitement de la TVA à l’importation se résume désormais à un simple jeu d’écriture, sans flux financier.

Fin de l’autorisation préalable

L’ancien dispositif d’autoliquidation (applicable jusqu’au 31 décembre 2021) était accessible uniquement aux entreprises qui bénéficiaient d’une autorisation préalable.

Le bénéfice de cette dérogation était subordonné au respect de plusieurs conditions :

- avoir effectué au moins 4 importations au cours des 12 mois précédant la demande,

- disposer d’un système de gestion des écritures douanières et fiscales permettant le suivi des opérations d’importation,

- justifier de l’absence d’infractions graves ou répétées aux dispositions douanières et fiscales,

- justifier de sa solvabilité financière permettant de s’acquitter de ses engagements au cours des 12 mois précédant la demande.

A compter du 1er janvier 2022, l’autoliquidation est généralisée à tous les redevables sans autorisation préalable nécessaire.

Pré-remplissage partiel de la déclaration de TVA

Afin de faciliter les démarches des entreprises, la déclaration de TVA en ligne est préremplie (bases d’imposition de TVA à l’importation), à partir du 14 de chaque mois suivant l’exigibilité de la TVA, à partir des données figurant sur les déclarations en douane.

DGDDI – Compétence maintenue : la base d’imposition des opérations d’importation continue d’être constatée par la DGDDI, qui transmet ces informations à la DGFiP pour permettre la mise en œuvre de la procédure de paiement/déduction simultanés.

Régime réel normal : dérogation pour la date limite de dépôt de la déclaration de TVA

Par dérogation aux échéances prévues pour les déclarations de TVA des redevables soumis au régime réel normal (entre le 15 et le 24 du mois), la date limite de dépôt des déclarations de TVA faisant apparaître des importations est fixée au plus tard le 24 du mois suivant le mois au cours duquel la taxe est devenue exigible.

A lire : La facture électronique : comment gérer en douceur cette révolution ?

Nouvelles obligations nées de la généralisation de l’autoliquidation de la TVA à l’importation

Vérification des données préremplies

Les montants préremplis dans la déclaration de TVA doivent faire l’objet d’une vérification de la part du redevable (il est possible de les modifier ou les compléter si nécessaire).

Il appartient au redevable de valider le montant porté sur la déclaration de TVA.

Afin d’aider les redevables à vérifier ces informations, la DGDDI met à leur disposition (à partir du 14 février 2022), un espace dédié sur le site douane.gouv.fr, accessible par le biais d’un compte personnel créé sur ce portail. Sur la base de l’identification du couple SIREN / numéro de TVA intracommunautaire français et pour une période de référence donnée, les redevables ont ainsi accès à un tableau consultable et téléchargeable sous format modifiable. Ce tableau reprend certaines données douanières issues des déclarations en douane de la période de référence.

TVA : changement de date d’échéance et de régime

Contrairement au dispositif antérieur (applicable jusqu’au 31 décembre 2021) dont ne pouvaient bénéficier que les assujettis soumis au régime réel normal, l’autoliquidation est, à présent, généralisée à tous les redevables qui ont l’obligation de s’identifier à la TVA en France.

Le changement de date d’échéance et de régime intervient lors de la première importation constatée, il est maintenu pendant 1 an. Au bout d’un an, l’entreprise qui n’aurait plus recours aux importations pourra demander auprès de son SIE de revenir à son ancien régime.

En conclusion, ces nouvelles dispositions permettent aux entreprises réalisant des importations d’acquitter et de déduire la TVA au cours d’une opération unique auprès de la DGFiP sans décalage de trésorerie.

La généralisation de l’autoliquidation de la TVA à l’importation s’inscrit dans l’évolution actuelle du recouvrement de la TVA qui a été marqué récemment par les nouvelles règles régissant les activités de commerce électronique (depuis le 1er juillet 2021) et qui se poursuivra dans les années à venir avec la mise en place d’un régime de groupe de TVA et la généralisation de la facture électronique.

A propos de L'auteur

Corentin Py

Manager technique, diplômé d'expertise-comptable

Au sein de la Direction Technique, Corentin a pour mission d’assurer une veille technique et réglementaire principalement dans les domaines de la comptabilité, de la fiscalité, ainsi que de participer à l’animation du réseau In Extenso sur ces sujets.

Vous avez aimé cet article, vous avez une question ? Laissez un commentaire